Різниця між Базелем 1 2 і 3

Share

Share

Ключова різниця - Базель 1 проти 2 проти 3

Базальні угоди вводяться Базельським комітетом банківського нагляду (BCBS), комітетом органів банківського нагляду, який був створений керівниками центрального банку групи десяти країн (G-10) у 1975 році. Основна мета цього комітету - надати рекомендації щодо банківських правил. На сьогодні BCBS випустила 3 угоди під назвою "Базель 1", "Базель 2" та "Базель 3" з метою підвищення довіри до банківської діяльності шляхом посилення банківського нагляду у всьому світі. Ключова різниця між Базель 1 2 і 3 полягає в тому, що Базель 1 створений для визначення мінімального співвідношення капіталу до ризику, зваженого на активи для банків, тоді як Базель 2 створений для запровадження наглядових обов'язків та подальшого посилення мінімальної вимоги до капіталу, а Базель 3 для сприяння потребі для буферів ліквідності (додатковий шар власного капіталу).

ЗМІСТ

1. Огляд та ключові відмінності

2. Що таке Базель 1

3. Що таке Базель 2

4. Що таке Базель 3

5. Поплечне порівняння - Базель 1 проти 2 проти 3

6. Підсумок

Що таке Базель 1?

Базель 1 був випущений у липні 1988 року, щоб забезпечити основу для управління ризиками з точки зору достатності капіталу банку. Принциповою проблемою тут була адекватність капіталу банків. Однією з головних причин цього була латиноамериканська боргова криза на початку 1980-х років, коли комітет зрозумів, що коефіцієнт капіталу міжнародних банків з часом зменшується. Було заявлено, що мінімальне відношення капіталу до активів, зважених на ризик, становить 8%, яке застосовується з 1992 року.

Базель 1 також вказав загальні положення, які можуть бути включені до розрахунку мінімально необхідного капіталу.

Наприклад Угода визначає вказівки щодо визнання наслідків багатостороннього нетінгу (угода між двома або більше банками про врегулювання ряду транзакцій разом, оскільки це економічно вигідно та економія часу на відміну від їх врегулювання окремо) у квітні 1995 р..

Що таке Базель 2?

Основна мета Базеля 2 полягала в заміні мінімальної вимоги до капіталу необхідністю проведення наглядової перевірки достатності капіталу банку. Базель 2 складається з 3 стовпів. Вони є,

- Мінімальні вимоги до капіталу, які прагнули розробити та розширити стандартизовані правила, викладені в Базелі 1

- Наглядовий огляд достатності капіталу установи та процесу внутрішньої оцінки

- Ефективне використання розкриття інформації як важеля для посилення ринкової дисципліни та заохочення надійної банківської практики

Нова структура була розроблена з метою покращення того, як регуляторні вимоги до капіталу відображають основні ризики та краще вирішити фінансові нововведення, що мали місце в останні роки. Зміни, спрямовані на винагородження та заохочення до подальшого вдосконалення вимірювання та контролю ризиків.

Що таке Базель 3?

Необхідність оновлення Basel 2 відчувалась особливо з фінансового краху Lehman Brothers - глобальної компанії з фінансових послуг, яка була оголошена банкрутом у вересні 2008 року. Незграбність корпоративного управління та управління ризиками призвели до розробки цієї угоди, яка буде діє з 2019 року. Банківський сектор вступив у фінансову кризу із занадто великим важелем та недостатніми буферами ліквідності. Таким чином, головна мета Базеля 3 - визначити додатковий шар загального капіталу (буфер збереження капіталу) для банків. При їх порушенні обмежує виплати, щоб допомогти виконати мінімальну вимогу загального капіталу. Крім того, наступні вказівки також містяться в Базелі 3.

- Контрциклічний буфер капіталу, який встановлює обмеження щодо участі банків у кредитних бумах на загальносистемній основі з метою зменшення їх втрат у бюро кредитів

- Коефіцієнт левериджу - мінімальна сума капіталу, що поглинає збитки, щодо всіх активів банку та позабалансових експозицій, незалежно від зважування ризику

- Вимоги до ліквідності - мінімальний коефіцієнт ліквідності, коефіцієнт покриття ліквідності (LCR), призначений забезпечити достатню кількість грошових коштів для покриття потреб у фінансуванні протягом 30-денного періоду стресу; довгостроковий коефіцієнт, чистий стабільний коефіцієнт фінансування (NSFR), призначений для усунення невідповідностей строків погашення протягом усього балансу

- Додаткові пропозиції щодо системно важливих банків, включаючи вимоги до додаткового капіталу, збільшеного умовного капіталу та посилених заходів щодо транскордонного нагляду та вирішення

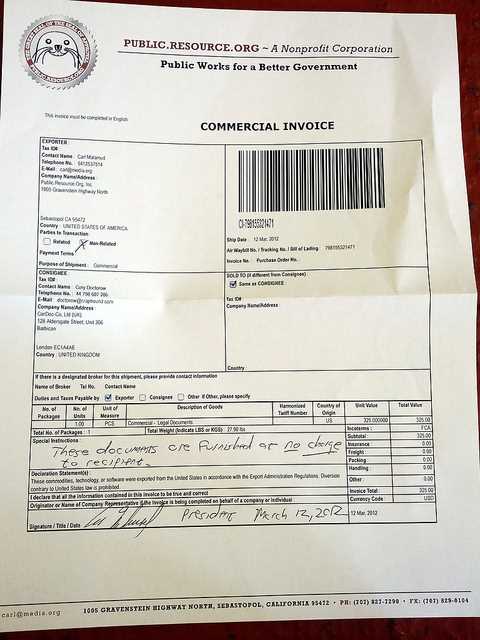

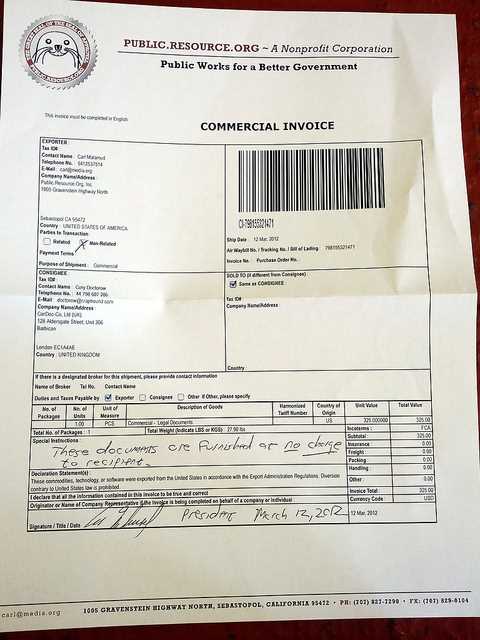

Рисунок _1: Критерії кредитування банків були основним фактором фінансової кризи в 2008 році

Яка різниця між Базелем 1 2 та 3?

Базель 1 - 2 проти 3 | |

| Базель 1 | Базель 1 був сформований з основною метою перерахування мінімальної потреби в капіталі для банків. |

| Базель 2 | Базель 2 був створений для запровадження наглядових обов'язків та подальшого посилення мінімальної вимоги до капіталу. |

| Базель 3 | Основна увага Basel 3 полягала в тому, щоб визначити додатковий буфер власного капіталу, який мають підтримувати банки. |

| Фокус на ризик | |

| Базель 1 | Базель 1 має мінімальний фокус на ризик із трьох домовленостей. |

| Базель 2 | Базель 2 запровадив підхід до управління ризиками на 3 стовпи. |

| Базель 3 | Базель 3 запровадив оцінку ризику ліквідності на додаток до ризиків, визначених у Базелі 2. |

| Розглядаються ризики | |

| Базель 1 | В Базелі 1 розглядається лише кредитний ризик. |

| Базель 2 | Базель 2 включає широкий спектр ризиків, включаючи операційні, стратегічні та репутаційні ризики. |

| Базель 3 | Базель 3 включає ризики ліквідності на додаток до ризиків, введених Базелем 2. |

| Прогнозованість майбутніх ризиків | |

| Базель 1 | "Базель 1" виглядає назад, оскільки він враховував лише активи в поточному портфелі банків. |

| Базель 2 | Базель 2 є перспективним порівняно з Базелем 1, оскільки розрахунок капіталу є чутливим до ризику. |

| Базель 3 | Базель 3 чекає вперед, оскільки макроекономічні фактори навколишнього середовища розглядаються на додаток до окремих банківських критеріїв. |

Підсумок - Базель 1 проти 2 проти 3

Різниця між Базельською та другою домовленостями в основному пов'язана з різницею між їх цілями, з якими вони були створені для досягнення. Незважаючи на те, що вони сильно різняться у викладених ними стандартах та вимогах, усі 3 користуються таким чином, щоб керувати банківськими ризиками у світлі швидко мінливих міжнародних бізнес-середовищ. З прогресом глобалізації банки взаємопов'язані скрізь у світі. Якщо банки беруть на себе нерозрахункові ризики, можуть виникнути катастрофічні ситуації через велику кількість залучених коштів, і негативний вплив може бути скоро розповсюджений серед багатьох країн. Найдавнішим прикладом цього є фінансова криза, що розпочалася в 2008 році, яка спричинила значні економічні втрати.

Довідка:

1. «Історія Базельського комітету». Історія Базельського комітету. N.p., 09 жовтня 2014. Веб. 16 лютого 2017 року.

2. «Тематичне дослідження: крах братів Лемана». Інвестопедія. N.p., 03 березня 2016. Веб. 16 лютого 2017 року.

3. «Базельська угода». Інвестопедія. N.p., 15 травня 2007. Веб. 20 лютого 2017 року.

4. Амадео, Кімберлі. "Що спричинило фінансову кризу 2008 року і чи може це повторитися?" Баланс. Н.п., н.д. Веб. 20 лютого 2017 року.

Надано зображення:

1. «Іпотечне походження без ініціативи, 1996-2008 рр.» Національною комісією з причин фінансово-економічної кризи в США - Підсумковий звіт Національної комісії з причин фінансово-економічної кризи в США, с. 70 рисунок 5.2 (Публічне надбання) через Вікісховище